- Titlurile de stat reprezinta un instrument financiar prin care poti sa oferi imprumut unui stat, iar castigul tau este dobanda incasata;

- Titlurile de stat sunt unele dintre cele mai sigure forme de investitii;

- Investitorii pot fi atat persoane fizice, cat si persoane juridice;

- Dobanzile titlurilor de stat pentru persoane fizice nu sunt impozitate;

Ce sunt Titlurile de stat?

Titlurile de stat sunt instrumente financiare emise de guverne pentru a imprumuta bani de pe piata: de la populatia sa sau de pe pietele externe. Prin emiterea de titluri de stat, guvernele obtin fonduri necesare pentru a finanta proiecte publice: infrastructura, investitii, constructii, pentru a acoperi deficite bugetare sau pentru a rascumpara datorii existente. Practic, atunci cand cumperi titluri de stat, dai cu imprumut bani unui stat. Acesta se angajeaza sa-ti restituie suma imprumutata la scadenta, plus o dobanda. Functioneaza ca un credit, doar ca in aceasta situatie creditorul este cel care cumpara titluri de stat, iar debitorul este statul care a emis aceste titluri.

Titlurile de stat mai sunt cunoscute si sub denumirea de Obligatiuni de stat si pot fi emise pe termen scurt, mediu sau lung, in lei sau in valuta.

In incercarea de a defini cat mai simplu aceste instrumente financiare, ne putem gandi la titluri de stat ca la un imprumut oferit de tine statului, pe perioade determinate. Statul se va folosi de banii imprumutati, iar tu vei primi in schimb dobanda.

Astfel, tu vei functiona ca o banca ce ofera credite statului si vei castiga din dobanzile pe care le incasezi.

Caracteristicile Titlurilor de stat

- Functioneaza pe termen lung, scurt sau mediu;

- Pot fi imprumuturi in lei sau valuta;

- Implica riscuri mici;

- Au randament, de obicei, mai mare decat rata inflatiei;

- Valoarea nominala unui titlu incepe de la 1 leu si poate ajunge pana la 5.000 sau 10.000 lei;

- Majoritatea titlurilor de stat pot fi și lichide deoarece pot fi tranzactionate la brokeri de investitii;

- Sunt produse financiare usor de cumparat si de tranzactionat;

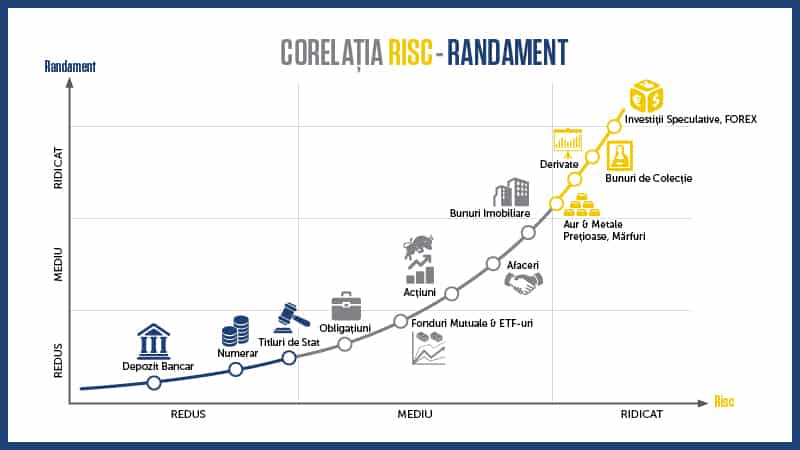

Iata un infografic simplu de inteles, despre formele de investitii si riscurile pe care fiecare dintre acestea le are. Dupa cum se poate observa, cel mai putin riscante sunt depozitele bancare, urmate indeaproape de titlurile de stat. La polul opus stau investitiile Forex.

Sursa imagine: bvb.ro

Categorii de Titluri de stat

Exista mai multe tipuri de titluri de stat care se diferentiaza, de obicei, in functie de perioada de maturitate. Astfel avem:

- Certificate de trezorerie: Acestea sunt titluri de stat pe termen scurt, cu scadente de obicei sub un an. Sunt emise la o valoare nominala si se vand la un discount, dobanda fiind diferenta dintre pretul de achizitie si valoarea nominala la scadenta.

- Obligatiuni de stat: Sunt titluri pe termen mediu si lung, cu scadente care variaza de la un an pana la 30 de ani sau mai mult. Acestea platesc de obicei o dobanda fixa, cunoscuta sub numele de cupon, la intervale regulate (de obicei semestrial sau anual).

- Titluri de stat indexate la inflatie: Acestea ofera protectie impotriva inflatiei, ajustand valoarea principalului si/sau cuponul in functie de rata inflatiei. Din pacate, Romania nu emite astfel de titluri de stat.

Pentru a detine aceste produse financiare, ai nevoie de un cont special de titluri de stat, deschis la o banca din Romania, unde iti vor fi facute platile si incasarile aferente operatiunilor.

Tipurile de Titluri de stat

Programul Tezaur

Titlurile de stat din Programul Tezaur sunt incluse intr-un program de emisiuni de Titluri de Stat, destinate populatiei, prin care statul este finantat de cetateni.

Pe anul 2024, se poate investi in titluri de stat incepand cu 10 iunie!

Titlurile de stat Tezaur sunt destinate exclusiv populatiei rezidente. Asta inseamna ca pentru a investi in astfel de obligatiuni, trebuie sa ai minim 18 ani si sa fii rezident in Romania. Perioada de subscriere se refera la intervalul de timp pe parcursul careia poti cumpara titluri de stat Tezaur.

Titlurile de Stat emise in cadrul programului TEZAUR sunt nominative, adica sunt inscrise pe numele tau, sunt emise in forma dematerializata prin inscriere in cont, au valoarea nominala de 1 RON si dau investitorilor drepturi egale.

Titluri de stat FIDELIS

Titlurile de stat emise prin Programul FIDELIS ofera posibilitatea investirii in titluri de stat denominate in Lei și Euro, cu cupon fix, platibil anual. Suma investita se rambursează la scadenta dupa 1 an si 3 ani pentru emisiunile in Lei si dupa 1 si 5 ani pentru emisiunile in Euro. Pretul titlurilor de stat este de 100 Lei/ titlu de stat pentru emisiunile in Lei si 100 Euro/ titlu de stat pentru emisiunile in Euro.

Valoarea minimă a unei subscrieri este de 5.000 Lei pentru emisiunile in Lei la 1 an si 3 ani, 500 Lei pentru emisiunea in Lei la 1 an dedicata donatorilor de sange si 1.000 EUR pentru emisiunile in EUR.

Piata primara si piata secundara a titlurilor de stat

Piata titlurilor de stat este impartita in doua segmente principale:

- Piata primara: Este locul unde titlurile de stat sunt emise si vandute initial investitorilor, de obicei prin banci, brokeri sau institutii ale statului: trezorerie, posta.

- Piata secundara: Este locul unde titlurile de stat deja emise sunt tranzactionate intre investitori. Această piata ofera lichiditate si permite investitorilor sa isi vanda titlurile inainte de scadenta.

Cum sa investesti in titluri de stat

Poti sa investesti in titluri de stat prin diverse metode:

- La Trezoreria Statului. In acest sens trebuie sa te deplasezi la un oficiu al trezoreriei si sa completezi cererea de subscriere.

- La oficiile Postei Romane. Aici la fel, trebuie sa te deplasezi la un oficiu al trezoreriei si sa completezi cererea de subscriere.

- Prin SPV. Daca iti faci un cont pe Spatiul Privat Virtual de la ANAF, poti sa investesti in titlurile de stat Tezaur.

- Prin banca. Aici sunt mai multe banci care pariticipa la subscrierea titlurilor de stat.

- Printr-un broker de investitii. Poti investi in titluri de stat emise de guvernul Romaniei printr-un broker cum este Tradeville.

- Fonduri mutuale si ETF-uri - Investitia in fonduri mutuale sau ETF-uri care includ titluri de stat in portofoliul lor. Aceasta poate oferi diversificare si management profesionist al investitiilor.

Gasesti toate detaliile de subscriere aici!

Titlurile de stat din programul Tezaur pot fi achizitionate de la Trezoreria Statului sau prin Posta Romana.

Mai exact, trebuie sa iti deschizi un cont la Trezorerie, sa alimentezi contul cu bani, apoi sa semnezi formularul de subscriere. O data pe an, primesti in contul deschis o dobanda, iar in momentul in care obligatiunea ajunge la maturitate, incasezi si investitia initiala.

O alta modalitate prin care poti sa cumperi titluri de stat este de la banci. Banci precum Banca Transilvania, Raiffeisen sau BRD ofera acest tip de servicii.

Trebuie sa tii cont ca bancile percep un comision din valoarea nominala a titlurilor de stat pe care le vei detine. Recomandam sa iei legatura cu institutia bancara de interes pentru tine, pentru a afla mai multe informatii.

Avantaje titluri de stat

Titlurile de stat ofera o gama larga de avantaje:

- Siguranta: Titlurile de stat sunt considerate unele dintre cele mai sigure investitii, deoarece sunt garantate de guvern. Riscul de neplata este foarte scazut, in special pentru tarile cu economii stabile. Acest lucru nu inseamna ca titlurile de stat nu prezinta riscuri. Am auzit cu totii despre default-ul Greciei, Argentinei, Rusiei sau a altor tari.

- Randament stabil: Titlurile de stat ofera un randament fix, ceea ce le face atractive pentru investitorii care cauta stabilitate si predictibilitate in investitiile lor.

- Lichiditate: Majoritatea titlurilor de stat pot fi tranzactionate pe pietele secundare, oferind investitorilor posibilitatea de a le vinde inainte de scadenta, daca au nevoie de lichiditati.

- Diversificare: Investitia in titluri de stat poate ajuta la diversificarea portofoliului, reducand riscul global al acestuia.

Dezavantaje titluri de stat

Ca oricare instrumente financiare, titlurile de stat au si dezavantaje:

- Randament scazut: Comparativ cu alte investitii, cum ar fi actiunile, fondurile mutuale sau ETF-urile, titlurile de stat ofera de obicei randamente mai mici.

- Risc de inflatie: Dobanda fixa oferita de majoritatea titlurilor de stat poate sa nu tina pasul cu inflatia, erodand puterea de cumparare a castigurilor.

- Sensibilitate la ratele dobanzilor: Valoarea titlurilor de stat poate fluctua in functie de modificarile ratelor dobanzilor de referinta. Daca ratele dobanzilor cresc, pretul titlurilor de stat existente cu cupoane mai mici poate scadea. Acest lucru este valabil atunci cand ai dori sa vinzi titlurile de stat pe piata secundara, inainte de scadenta.

Dobanda titluri de stat

Titlurile de stat ofera o dobanda fixa, garantata, neimpozabila. Dobanda pentru titlurile de stat difera in functie de contextul pietei. Astfel, in cazul in care avem inflatie, dobanda de referinta de la BNR creste, automat si dobanda la titlurile de stat o sa creasca. Astfel, in 2023, Guvernul Romaniei a avut emisiuni de obligatiuni cu dobanzi chiar si de 8%.

In 2024, avand in vedere ca inflatia se domoleste, au inceput sa scada si dobanzile la titlurile de stat. Astfel, pentru cea de-a 5-a emisiune de titluri de stat TEZAUR, dobanda este de pana la 6,85% in functie de scadenta.

Concluzie

Titlurile de stat sunt instrumente foarte importante pentru orice guvern pentru ca reprezinta o optiune rapida de finantare. Pe de alta parte, sunt si solutii de investitii care ofera siguranta si predictibilitate pentru investitori.

Indiferent de faptul ca randamentele pot fi mai mici, in comparatie cu alte tipuri de investitii, pot fi o optiune buna de diversificare pentru cei are doresc sa-si protejeze capitalul si sa obtina venituri constante. Desi nu este recomandat ca tot portofoliul de investitii sa fie alcatuit doar din obligatiuni si titluri de stat, o alocare a resurselor si in aceasta directie poate fi o solutie buna pentru stabilitatea portofoliului.

Este important sa stii ca orice investitie prezinta un anumit grad de risc.

Vezi aici cum poti afla ratingul unei tari.

Inainte sa pornesti la drum este foarte important sa te informezi. Orice actiune care implica finantele tale trebuie atent analizata.

Am incercat prin acest ghid sa iti furnizam detalii importante despre titlurile de stat, pentru ca tu sa iei cea mai buna decizie. Scopul acestui articol este acela de a te informa, insa, in final, tu vei decide ce fel de investitie este potrivita pentru tine.

Daca si tu ai investit in Titluri de stat, ne poti scrie pe [email protected]. Ne-ar ajuta atat pe noi, cat si pe ceilalti investitori la inceput de drum sa aflam mai multe.