- EURIBOR este abrevierea pentru Euro Interbank Offered Rate si reprezinta rata dobanzii interbancare pentru creditele in euro;

- EURIBOR a aparut pentru prima data pe 30 decembrie 1998;

- Ratele EURIBOR se bazeaza pe acorduri intre bancile europene;

- Inflatia si cresterea economica influenteaza nivelul ratelor EURIBOR.

Ce este EURIBOR?

Euro Interbank Offered Rate este rata de referinta a dobanzii interbancare pentru creditele in euro.

EURIBOR se bazeaza pe rate medii ale dobanzii stabilite de banci europene care au foarte multe lichiditati.

Anumiti factori externi, asa cum sunt cresterea economica, politica monetara a BCE (Banca Centrala Europeana) si inflatia pot influenta nivelul EURIBOR.

De ce este important?

Am inteles deja ca EURIBOR este dobanda la care bancile europene isi acorda una alteia credite pe piata monetara interbancara. Insa in ce masura influenteaza el consumatorul obisnuit?

Indicele EURIBOR este important pentru ca evolutia sa afecteaza dobanzile la creditele in euro. Ratele consumatorilor care au credite in euro cu dobanda variabila sunt formate din indicele EURIBOR, la care se adauga o marja fixa stabilita de banca.

Indicele are mai multe cotatii, cum ar fi EURIBOR la 1 luna (EURIBOR 1 M), EURIBOR la 3 luni (EURIBOR 3 M), EURIBOR la 6 luni (EURIBOR 6M) etc.

Pentru calcularea dobanzilor variabile la creditele in euro, cei mai utilizati indici sunt EURIBOR la 3 luni si EURIBOR la 6 luni. Cresterea sau scaderea acestor indici influenteaza in mod direct ratele dobanzilor variabile ale creditelor in euro. Cu alte cuvinte, cresterea indicelui EURIBOR duce la o crestere a ratei creditului, in timp ce scaderea EURIBOR duce la o diminuare a ratei.

EURIBOR nu are impact asupra dobanzilor fixe, ci doar asupra dobanzilor variabile.

Cum se calculeaza EURIBOR

EURIBOR se calculeaza pe baza ratelor dobanzilor zilnice oferite de 50 de institutii de credit prezente pe piata interbancara si care au fost selectate de Federatia Bancara Europeana pe baza evaluarilor acestora.

Reuters, o agentie din Marea Britantie, este responsabila pentru calcularea si pentru publicarea zilnica, la ora 11:00 am, ora Bruxelles-ului, a indicelui EURIBOR.

EURIBOR este calculat in baza informatiilor pe care bancile de referinta le furnizeaza in fiecare zi inainte de ora 10.45 am. Cele mai mici si cele mai mari 15% dintre ratele dobanzii sunt eliminate si restul sunt introduse in calcul pentru a se face media lor. Rezultatul obtinut este rotunjit cu 3 zecimale. Pentru ca procesul sa fie transparent, Reuters prezinta atat rezultatele, cat si ratele dobanzii luate in calcul.

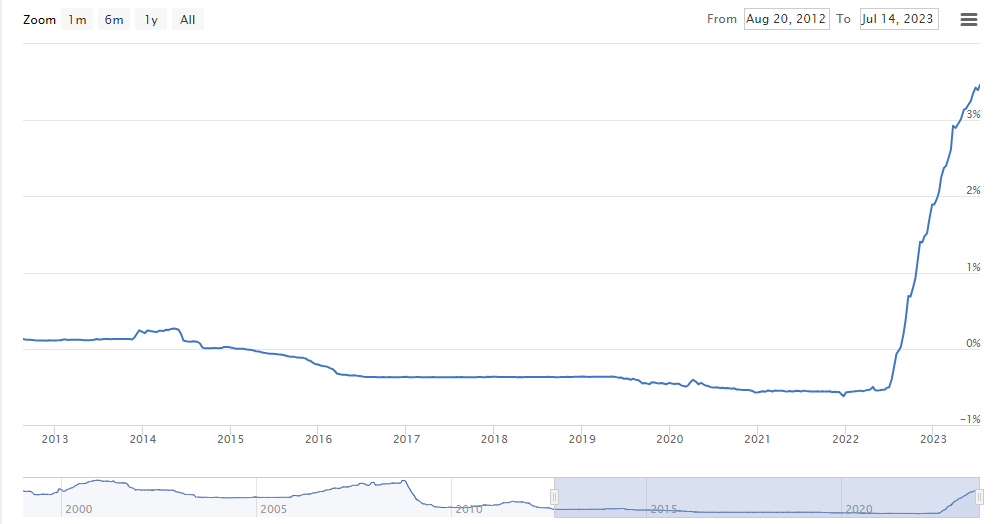

Evolutia EURIBOR in ultimii 10 ani poate fi observata analizand graficul de mai jos:

Sursa grafic: https://www.euribor-rates.eu/en/euribor-charts/

In timp ce la 1 iulie 2011, EURIBOR la 3 luni era 1.556%, la 1 iulie 2020, EURIBOR la 3 luni atingea o valoare de -0.417 %.

Incepand cu a 2-a jumatate a anului 2022, la fel ca si alti indici bancari, din cauza inflatiei ridicate la nivelul zonei EURO, EURIBOR a inceput sa creasca vertiginos, si pentru prima data din anul 2015, EURIBOR a ajuns la o valoare pozitiva.

In iulie 2023, EURIBOR la 6 luni are valoarea de 3,66%/

Exemplu de calcul EURIBOR

Iti vom oferi un exemplu de calcul care sa te ajute sa intelegi mai bine ce inseamna EURIBOR si cum iti influenteaza rata.

Rata EURIBOR se calculeaza foarte simplu. Sa presupunem ca ai un credit cu dobanda variabila luat in euro, iar marja bancii este de 6.3%. Dobanda va fi formata din procentul indicelui EURIBOR, la care se adauga marja fixa a bancii, adica cele 6.3 procente.

Formula aceasta se aplica pe durata desfasurarii creditului, urmand ca valoarea ratelor sa scada sau sa creasca in functie de modul in care indicii interbancari evolueaza in timp.

Concluzie

Daca ai un credit cu dobanda variabila in derulare, este important sa acorzi o atentie sporita nivelului EURIBOR pe piata.

Asigura-te ca poti achita ratele lunare chiar si in eventualitatea majorarii indicelui.

EURIBOR poate fluctua in functie de conditiile economice, rata inflatiei, lichiditatea pe piata monetara, asa ca este important sa fii pregatit.

Planifica-ti foarte bine bugetul si economiseste bani pentru posibile cresteri ale indicelui EURIBOR.

Vreu un cod iban