Cu cât vor crește ratele românilor?

Echipa Mr. Finance se străduie să vă ajute să luați decizii financiare mai inteligente. Deși aderăm la o politică strictă de integritate editorială, această postare poate conține referințe la produse de la partenerii noștri. Iată o explicație pentru modul în care ne facem bani.

Conform BNR, IRCC aplicat pentru trimestrul 3 al anului 2024 va fi 5.86%, față de 5.90%, cât era în trimestrul 2 al anului 2024. Impactul asupra ratelor românilor care au credite cu dobândă variabilă va fi nesemnificativ. Este al 3-lea trimestru consecutiv în care IRCC-ul este în scădere. Acest lucru se întâmplă pe fundalul unor dobânzi fixe la creditele ipotecare chiar și de 5%. Este acesta un semnal al faptului că vom asista la o creștere a numărului de achiziții imobiliare prin credit, având în vedere că acest număr a tot scăzut în ultimii 2 ani?

IRCC este indicele după care se calculează dobânda pentru creditele acordate în lei. Acesta se aplică pentru creditele acordate după luna mai 2019. Deși în trimestrul 2 al anului 2024 avea valoarea de 5.90%, pentru trimestrul 3 al anului 2024 valoarea va fi de 5.86%. Acest lucru va genera și o mică scădere a ratelor aferente creditelor cu dobândă variabilă - ce-i drept, o scădere nesemnificativă. În 2023 IRCC a avut variații destul de mici, iar începând cu 2024, acesta a fost în scădere.

IRCC sau Indicele de Referință pentru Creditele Consumatorilor a fost gândit de către Guvernul României ca o soluție pentru ROBOR-ul ce tot creștea de la o lună la alta spre finele anului 2018. Cu cât ROBOR-ul era mai mare, cu atât și costurile creditelor cu dobânzi variabile erau mai ridicate. Astfel, prin OUG 19/2019 ce vine ca o modificare a OUG 114/2018, noul indice IRCC se va aplica tuturor împrumuturilor pentru persoanele fizice: carduri de credit, credite de nevoi personale, credite ipotecare și descoperiri de cont cu dobânzi variabile acordate începând cu luna mai a anului 2019.

IRCC reprezintă, de fapt, media aritmetică a ratelor de dobândă zilnice atribuite tranzacțiilor interbancare din trimestrul anterior.

Rata de dobândă zilnică a acestor tranzacții interbancare nu este altceva decât o medie ponderată a ratelor de dobândă cu numărul tranzacțiilor ce au avut loc pe piața monetară interbancară într-o anumită zi. Astfel, IRCC reflectă mai bine care este situația reală o dobânzilor de pe piață.

Chiar dacă în 2023 IRCC a variat foarte puțin, de la 5,71% la început de 2023, la 5,96 în trimestrul 4, în primul trimestru al anului 2024 IRCC a fost 5,97%, în trimestrul 5.90%, iar începând cu luna iulie va fi 5.86%. Conform calculelor preliminare, IRCC aplicat în trimestrul 4 va crește ușor și va fi în jur de 5.98%.

Având în vedere evoluția IRCC-ului, apare întrebarea: de ce acesta a crescut atât de mult?

Sunt mai multe cauze care pot duce la creșterea dobânzilor pe piața: politica fiscală, politica monetară, inflația, creșterea dobânzii de referință de către BNR etc. Ultimele 2 motive sunt și cele mai importante și cu un impact major în contextul actual. În ultimii 2 ani am asistat la o creștere continuă a inflației, lucru care a determinat BNR să intervină și să majoreze, în repetate rânduri, dobânda de referință, lucru care a dus și la creșterea IRCC-ului.

Deși în 2022 BNR a luat de opt ori decizia de majorare a dobânzii de referință, în 2023 acest lucru s-a întâmplat o singură dată, în ianuarie. În primele 6 luni din 2024 nu s-a luat nici o decizie privind modificarea dobânzii de referință.

Creșterea dobânzii de referință este printre puținele mecanisme pe care le poate folosi BNR pentru a controla inflația. Și acest mecanism trebuie folosit cu îndemânare, astfel încât să nu fie scăpată inflația de sub control, dar nici să nu fie blocată economia.

Astfel, BNR are previziuni optimiste referitoare la inflație, care sunt actualizate constant.

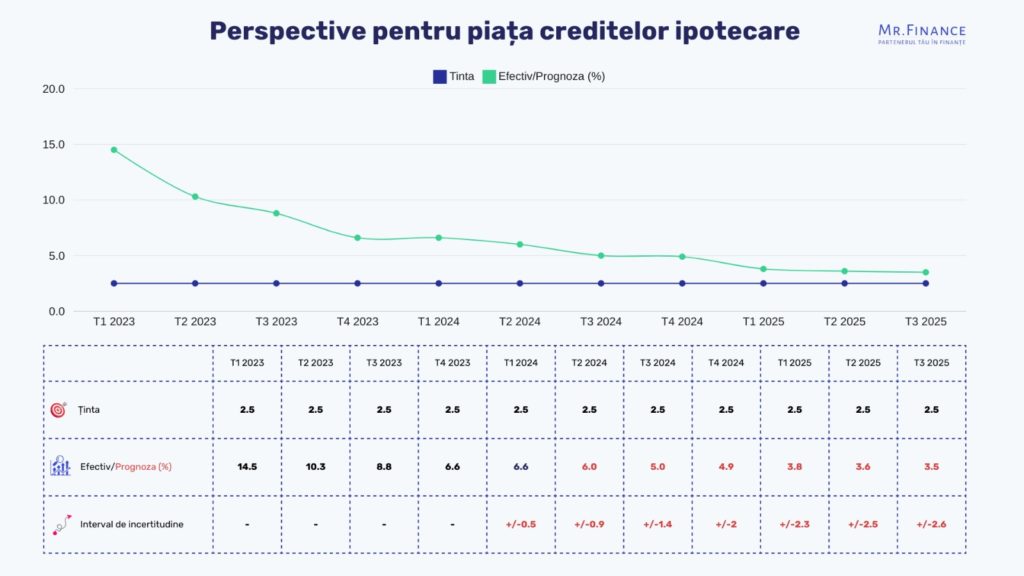

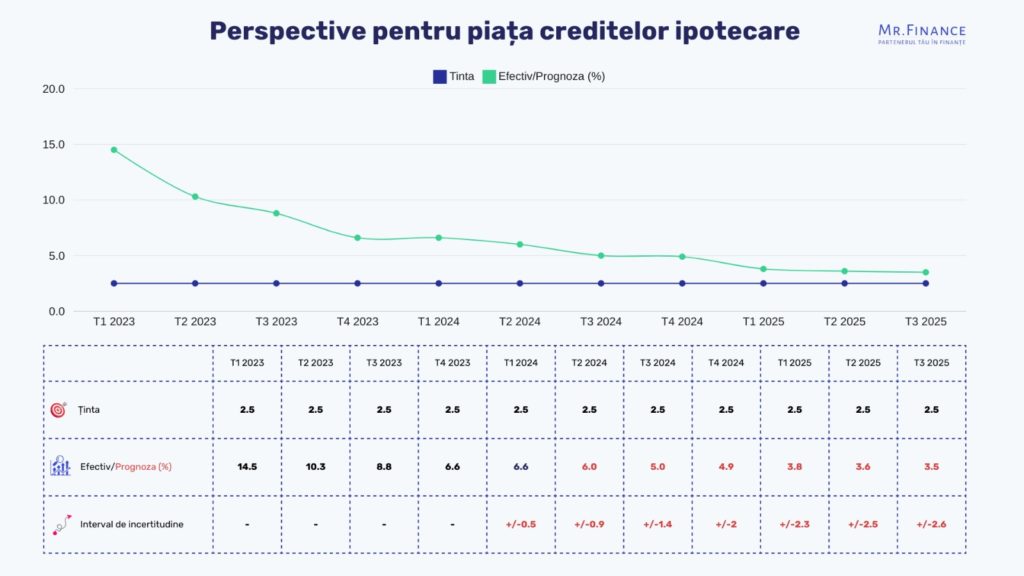

*sursa https://www.bnr.ro/Proiectii-BNR-22694-mobile.aspx

Pentru trimestrul 2 al anului 2024, BNR estimează o inflație de 6%, în continuă descreștere până în trimestru 3 al anului 2025, când, conform estimărilor, ar trebui sa avem o inflație de circa 3,5%. Cu toate acestea, BNR și-a tot revizuit previziunile despre inflație.

Inflația din ultimii ani, plus frica de războiul din Ucraina a domolit apetitul românilor pentru credite ipotecare. Acest lucru s-a schimbat începând cu 2024.

La sfârșit de 2023 piața de credite ipotecare avea o valoare de 21.35 mld de euro, în mică scădere față de 2022 când era de 21.5 mld euro. Acest lucru se explică prin faptul că în 2022 am avut creșteri accentuate și bruște a dobânzilor din sistemul bancar, maximul fiind atins în 2023. Acest lucru a dus și la scăderea apetitului pentru credite, în special ipotecare.

Anticipând faptul că numărul de credite neperformante ar putea crește și văzând oportunități de a-și mări cota de piață, mai multe bănci au venit cu oferte de credite ipotecare noi sau pentru refinanțare cu dobânzi fixe foarte accesibile de sub 6%. Acest lucru a permis, în special persoanelor care aveau credite cu dobândă variabilă, să facă refinanțări pentru a putea trece de șocul creșterii accelerate a IRCC-ului și ROBOR-ului.

Cu toate acestea, numărul de credite ipotecare pentru achiziție acordate în 2023 a scăzut la 48.000 față de 55.000 în 2022.

După blocajul din 2023, în 2024 piața de credite ipotecare pare să-și revină. În primul trimestru din 2024 valoarea de credite ipotecare noi a fost de 2,15 mld euro, aproape de două ori mai mare decât în primele 3 luni din 2023. Acest lucru se întâmplă datorită dobânzilor fixe avantajoase, mult sub IRCC. Valoarea totală a pieței de credite ipotecare a fost cu 0.6% mai mare la sfârșit de mai 2024 față de decembrie 2023. Un alt aspect important este faptul că majoritatea covârșitoare a creditelor ipotecare acordate au fost cu dobândă fixă. Acest lucru face ca împrumuturile Noua Casă să devină irelevante, acestea totalizând sub 3% din valoarea creditelor noi acordate.

Și valoarea medie a unui credit ipotecar a crescut considerabil în 2024, acest lucru fiind direct influențat de creșterea prețului la locuințe, dar și de creșterea veniturilor, comparativ cu aceeași perioadă a anului trecut.

Astfel, în 2023 valoarea medie a unui credit ipotecar era de 62.000 euro, în 2024 aceasta este de 66.000 euro.

În momentul de față, peste 556.000 de români au credite ipotecare.

În încercarea de a atrage noi clienți, multe bănci au oferte de credit ipotecar cu dobândă fixă de 4.99-5.9%. Acestea pot fi opțiuni bune pentru refinanțare, în cazul în care avem dobândă variabilă care a crescut foarte mult în ultimii ani. Având în vedere că în trimestrul 4 al anului curent IRCC va fi circa 5,98%, refinanțarea cu o dobândă fixă de 5% clar este o variantă bună.

Cifrele arată că șocul mare a trecut. Dobânzile scad, numărul de credite ipotecare este în creștere în acest an. Pe lângă asta, raportat la salariul mediu net, o rata lunara la un credit de 80.000 euro reprezinta 41,15%. (Salariul mediu net este de 5217 RON, în timp ce rata la un credit de 400.000 RON este 2150 RON.

Cu cât vor crește ratele românilor?

Pentru că refinanțarea unui credit presupune accesarea unui credit nou, va trebui să parcurgi toți pașii necesari acestuia. De aceea, este important să cântărești atent avantajele pe care le ai atunci când alegi această variantă.

Am adunat mai jos parte dintre acestea, motive serioase pentru a lua în considerare ideea refinanțării.

Ultimii doi ani au venit cu numeroase provocări din punct de vedere financiar pentru fiecare dintre noi. Timid, la început de an 2020, se vorbea despre iminența unei crize financiare. Nimeni însă nu avea cum să știe că următorii doi ani vor fi marcați de o criză sanitară care nu avea cum să nu aibă […]

Investitii la bursa, investitii financiare pe termen scurt, investitii in aur, investitii in actiuni, investitii profitabile sau cum sa fac bani sunt printre cautarile celor mai multi oameni, in ceea ce priveste multiplicarea banilor si realizarea obiectivelor financiare.

Cum va fi economia tarii in 2021? Care sunt cele mai afectate domenii? Ce vor face antreprenorii? Care va fi rata somajului si inflatia?

Ce este antreprenoriatul? Cum functioneaza acesta in Romania? Care sunt provocarile unui antreprenor? Toate acestea, pe intelesul tuturor.

Vă informăm că acest site culege date cu caracter personal și utilizează cookies. Pentru informarea completă, vă recomandăm să citiți Politica de Prelucrare a Datelor cu Caracter Personal Politica GDPR Mr. Finance precum și Politica de utilizare a cookies-urilor. Vezi mai mult detalii