Ce este un buget? Cu ce ma ajuta acesta? Cum se face un buget? Exista buget de criza? Toate raspunsurile si intrebarile le gasesti aici, pentru a iti planifica bugetul in perioada crizei, dar si dupa criza.

Echipa Mr. Finance se străduie să vă ajute să luați decizii financiare mai inteligente. Deși aderăm la o politică strictă de integritate editorială, această postare poate conține referințe la produse de la partenerii noștri. Iată o explicație pentru modul în care ne facem bani.

Conform BNR, IRCC aplicat pentru trimestrul 2 al anului 2024 va fi de 5.90%, față de 5.97%, cât era în trimestrul 1 al anului 2024. Impactul asupra ratelor românilor care au credite cu dobândă variabilă va fi nesemnificativ. Dacă în ultimul an am asistat la o plafonare a indicelui, acesta începe să descrească în următoarele trimestre. Conform calculelor preliminare, IRCC aplicat pentru trimestrul 3 al anului 2024 va fi în jur de 5.84%.

IRCC este indicele după care se calculează dobânda pentru creditele acordate în lei. Acesta se aplică pentru creditele acordate după luna mai 2019. Deși în trimestrul 1 al anului 2024 avea valoarea de 5.97%, pentru trimestrul 2 al anului 2024 valoarea va fi în jur de 5.90%. Acest lucru va genera și o mică scădere a ratelor aferente creditelor cu dobândă variabilă - ce-i drept, o scădere nesemnificativă. De exemplu, pentru un credit ipotecar de 350.000 lei, accesat pe o perioada de 30 de ani, rata va scădea cu 9 lei din luna aprilie. În 2023 IRCC a avut variații destul de mici. Cu toate acesta, începând cu trimestrul 2 al anului 2024, acesta va scădea până la 5,90%, iar conform calculelor preliminare, în trimestrul 3 acesta va scădea la circa 5.84%. Este acesta un semnal că în perioada următoare ar trebui să ne așteptăm la o scădere a dobânzilor?

IRCC sau Indicele de Referință pentru Creditele Consumatorilor a fost gândit de către Guvernul României ca o soluție pentru ROBOR-ul ce tot creștea de la o lună la alta spre finele anului 2018. Cu cât ROBOR-ul era mai mare, cu atât și costurile creditelor cu dobânzi variabile erau mai ridicate. Astfel, prin OUG 19/2019 ce vine ca o modificare a OUG 114/2018, noul indice IRCC se va aplica tuturor împrumuturilor ce intră sub incidența OUG 50/2000, acelor carduri de credit, credite de consum, credite ipotecare și descoperiri de cont cu dobânzi variabile acordate începând cu luna mai a anului 2019.

IRCC reprezintă, de fapt, media aritmetică a ratelor de dobândă zilnice atribuite tranzacțiilor interbancare din trimestrul anterior.

Rata de dobândă zilnică a acestor tranzacții interbancare nu este altceva decât o medie ponderată a ratelor de dobândă cu numărul tranzacțiilor ce au avut loc pe piața monetară interbancară într-o anumită zi. Astfel, IRCC reflectă mai bine care este situația reală o dobânzilor de pe piață.

În momentul în care IRCC a început să fie indicele după care se calculează dobânda la credite, în mai 2019, acesta a avut o valoare de 2,36%. În următoarele trimestre, acesta a avut atât creșteri, cât și scăderi, minimul istoric al indicelui fiind atins în trimestrul 2 al anului 2021, când a avut valoarea de 1,08%, valoarea după care se calcula dobânda pentru creditele acordate în trimestrul 4 al aceluiași an. Începând cu trimestrul 3 al anului 2021, indicele a crescut de peste 5 ori pana în Q4 2022, când a ajuns la valoarea de 5,98% - valoare după care s-a calculat dobânda pentru creditele acordate în trimestrul 2 al anului 2023. Acest lucru a dus la faptul că ratele românilor care au credite cu dobândă variabilă să se dubleze în mai puțin de 2 ani.

Cu toate acestea, în 2023 IRCC a variat foarte puțin, de la 5,71% în primul trimestru, 5,98% în trimestrul al 2-lea, 5,94% în trimestrul 3 și 5,96 în trimestrul 4. În primul trimestru al anului 2024 IRCC a fost 5,97%, iar în trimestrul 2 al anului 2024 va fi 5.90%. Conform calculelor preliminare, IRCC aplicat în trimestrul 3 va fi circa 5.84%.

Putem spune că în viitoarele trimestre IRCC va avea tendința de scădere, chiar dacă aceasta scădere va fi treptată.

Având în vedere evoluția IRCC-ului, apare întrebarea: de ce acesta a crescut atât de mult și când am putea să ne așteptăm la o scădere?

Sunt mai multe cauze care pot duce la creșterea dobânzilor pe piața: politica fiscală, politica monetară, inflația, creșterea dobânzii de referință de către BNR etc. Ultimele 2 motive sunt și cele mai importante și cu un impact major în contextul actual. În ultimii 2 ani am asistat la o creștere continuă a inflației, lucru care a determinat BNR să intervină și să majoreze, în repetate rânduri, dobânda de referință, lucru care a dus și la creșterea IRCC-ului.

Deși în 2022 BNR a luat de opt ori decizia de majorare a dobânzii de referință, în 2023 acest lucru s-a întâmplat o singură dată, în ianuarie. În primele 3 luni din 2024 nu s-a luat nici o decizie privind modificarea dobânzii de referință. Creșterea dobânzii de referință este printre puținele mecanisme pe care le poate folosi BNR pentru a controla inflația. Și acest mecanism trebuie folosit cu îndemânare, astfel încât să nu fie scăpată inflația de sub control, dar nici să nu fie blocată economia.

Astfel, BNR are previziuni optimiste referitoare la inflație.

Evolutia inflatiei

*sursa https://www.bnr.ro/Proiectii-BNR-22694-mobile.aspx

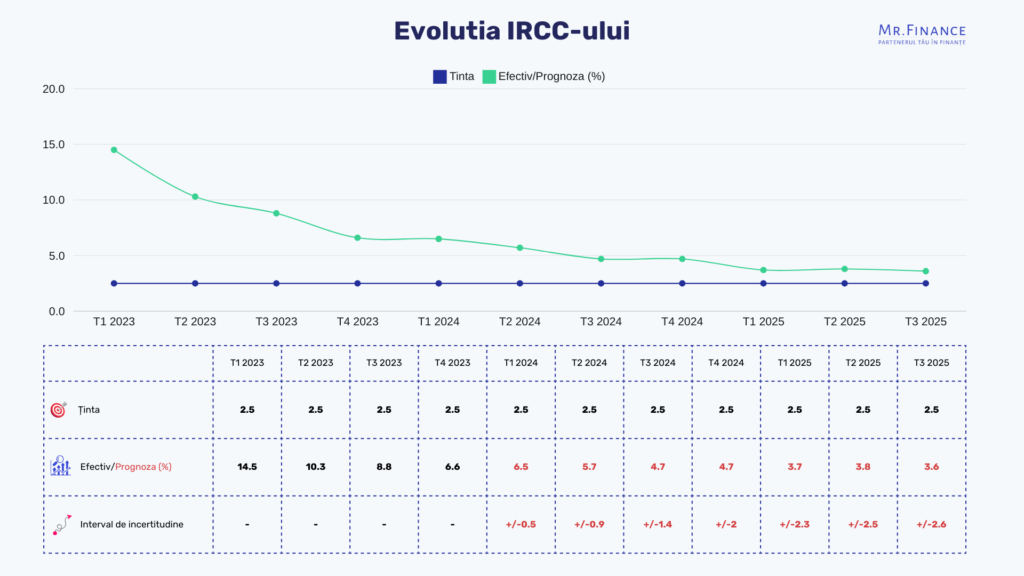

Pentru trimestrul 1 al anului 2024, BNR estimează o inflație de 6.5%, în continuă descreștere până în trimestru 3 al anului 2025, când, conform estimărilor, ar trebui sa avem o inflație de circa 3,6%. Cu toate acestea, BNR și-a tot revizuit previziunile despre inflație. Acum 3 luni, BNR estima pentru trimestrul 2 al anului 2024 o inflație de 5,8%, acum previziunile sunt de 5,7%. Scăderea inflației în ritmul previzionat de către BNR ar fi un scenariu foarte optimist, acest lucru ar duce inevitabil și la scăderea indicilor bancari, în primul rând IRCC, lucru care ar ușura foarte mult situația financiară a peste 450.000 de români care au credite cu dobândă variabilă legată de IRCC.

În trimestrele viitoare am putea să ne așteptăm la descreșteri ușoare în ceea ce privește IRCC-ul.

Deși se pare că valoarea IRCC este în scădere, în următoarea perioadă ar trebui să fim atenți la bugetul nostru, la creditele pe care le avem și la cele pe care urmează să le accesăm.

În încercarea de a atrage noi clienți, multe bănci au oferte de credit ipotecar cu dobândă fixă de 5,6%-6,19%. Acestea pot fi opțiuni bune pentru refinanțare, în cazul în care avem dobândă variabilă care a crescut foarte mult în ultimii ani.

De exemplu, la un credit de 350.000 lei, accesat pe o perioada de 30 de ani cu dobândă variabilă, rata actuala este de circa 2.700 RON. Dacă creditul este refinanțat la o dobândă fixă de 6%, rata ajunge la 2.100 RON. Asta înseamnă o economie de 600 lei pe lună - bani care pot fi definitorii în această perioadă.

Pe lângă asta, să fim atenți la gradul de îndatorare. Deși gradul maxim este de 40% - un prag destul de mare și chiar periculos, recomandat este ca ratele aferente creditelor să nu depășească 25-30% din venitul nostru lunar.

Cu toate acestea, cifrele arată că șocul mare a trecut și dobânzile vor începe să scadă. Dacă nu ne așteaptă vreo lebădă neagră, ar trebui să asistăm la o descreștere a inflației și, respectiv, la o creștere a numărului de credite ipotecare acordate în viitoarele trimestre, după ce, în 2023, numărul acestora a rămas relativ stabil.

Ce este un buget? Cu ce ma ajuta acesta? Cum se face un buget? Exista buget de criza? Toate raspunsurile si intrebarile le gasesti aici, pentru a iti planifica bugetul in perioada crizei, dar si dupa criza.

Fie ca ai sau nu un credit in desfasurare, cu siguranta ai auzit de indicele Robor si fluctuatiile acestuia pe piata. Daca ai un credit in lei cu dobanda variabila deschis la banca, ai observat ca, din cand in cand, rata lunara pe care o ai de achitat creste sau scade. Aceste oscilatii sunt determinate de evolutia indicelui Robor pe piata monetara. Vei afla in acest articol ce este mai exact indicele Robor si cum iti influenteaza creditele pe care le ai in derulare.

Ordonanța de urgență este o măsură luată de Guvernul României pentru susținerea mediului de afaceri în situația crizei provocate de Covid-19.

Astfel că, statul român a luat și măsuri economice și fiscal-bugetare, pe lângă măsurile de igienizare și izolare la domiciliu.

Noul program “O familie, o casa” a fost aprobat in data de 10 martie 2020, de catre Camera Deputatilor si promulgata in data de 2 aprilie 2020 de catre presedintele Romaniei. Vezi care sunt modificarile. Citeste cu atentie!

Ce sume pot imprumuta consumatorii? Care este gradul maxim de indatorare? Noile regulamente BNR si multe alte detalii importante pe care trebuie sa le cunosti.

Educatia financiara joaca, am indrazni sa spunem, rolul cel mai important intr-o societate cladita pe educare si informare corecta, pentru bunastarea acesteia. Atunci cand iei o decizie inteleapta la nivel individual, participi, de fapt, la echilibrul financiar in societatea din care faci parte. Articolul contine si doua recomandari de carti, pe care sa le folosesti ca unelte de succes in organizarea finantelor tale.

Vă informăm că acest site culege date cu caracter personal și utilizează cookies. Pentru informarea completă, vă recomandăm să citiți Politica de Prelucrare a Datelor cu Caracter Personal Politica GDPR Mr. Finance precum și Politica de utilizare a cookies-urilor. Vezi mai mult detalii