Găsește aici, la MrFinance, cele mai bune credite până la salariu. Le-am analizat pentru tine, am descris avantajele și dezavantajele lor. Tu doar calculează si compară-le mai jos.

Echipa Mr. Finance se străduie să vă ajute să luați decizii financiare mai inteligente. Deși aderăm la o politică strictă de integritate editorială, această postare poate conține referințe la produse de la partenerii noștri. Iată o explicație pentru modul în care ne facem afaceri.

Un credit pana la salariu este, asa cum ii sugereaza si numele, un imprumut acordat de institutiile financiare nebancare (IFN-uri) pe o perioada scurta, de regula pana la salariul urmator. Il poti privi ca pe un ajutor financiar atunci cand, intr-o luna, ai dificultati cu acoperirea unor cheltuieli urgente, neprevazute.

Creditul pana la salariu este conceput astfel incat sa poti trece rapid peste impasul financiar pana la data la care iti incasezi salariul/pensia.

Creditul pana la salariu are conditii usor de indeplinit, ceea ce il face un produs accesibil tuturor persoanelor care au nevoie urgent de bani. Sumele pe care le poti imprumuta sunt mici, iar perioadele sunt scurte, astfel incat sa poti rambursa fara probleme creditul pana la salariul urmator.

Pe scurt despre creditul pana la salariu:

Creditul pana la salariu iti poate oferi sprijinul de care ai nevoie ca sa gestionezi cheltuielile urgente si sa iesi rapid dintr-un impas financiar. Totusi, ca orice produs de creditare, este important sa stii ca si acest tip de imprumut vine la pachet cu anumite costuri si riscuri la care te expui odata cu semnarea contractului.

Sa pornesti la drum fara sa le cunosti este un demers primejdios, din acest motiv te incurajam sa parcurgi cu atentie conditiile de creditare si contractul.

Mr.Finance iti sta la dispozitie cu informatii prezentate obiectiv. Ne dorim ca experienta ta sa fie una pozitiva si iti oferim informatii pe intelesul tau, care sa te ajute sa iei decizia potrivita nevoilor tale.

Stiai ca exista mai multe tipuri de credite rapid? Noi iti prezentam cele mai importante in lista de mai jos:

In ultimul deceniu volumul de credite nebancare acordate populatiei a crescut cu peste 270% in ultimii 12 de ani, de la 800 de milioane de euro in 2011 la aproximativ 3 miliarde in 2023. Principalii factori care au dus la aceasta crestere sunt:

Conform unui studiu realizat pe un esantion de 1003 persoane, circa 35% din respondenti au afirmat ca au sau avut un credit nebancar.

Pe langa asta, majoritatea respondentilor au indicat ca cele mai importante criterii pentru a accesa un credit este existenta unei posibilitati de a monitoriza si controla situatia financiara si posibilitatea de a face cumparaturi de la cat mai multe magazine fizice sau online.

De asemenea, beneficiile la care se asteapta un potential client in momentul in care vrea sa acceseze un credit rapid sunt:

Principalul motiv pentru care cineva nu ar renunta la pastrarea unui credit nebancar rapid este dobanda mica.

In acelasi studiu, oamenii au fost intrebati daca cunosc sau daca au avut credite rapide de la unele dintre cele mai populare IFN-uri din Romania.

Astfel, TOP 5 cele mai cunoscute IFN-uri sunt:

Poti sa accesezi un credit pana la salariu atunci cand ai nevoie de bani rapid, pentru solutionarea unor probleme urgente, care nu pot fi amanate.

In aceasta categorie pot intra cheltuielile generate de:

Evita sa iei un credit pana la salariu ca sa acoperi cheltuielile pe care le poti prevedea intr-o luna, cum ar fi plata chiriei/ratei, a cheltuielilor de bloc, a abonamentului la telefon, etc.

De asemenea, creditul pana la salariu nu este solutia ideala pentru acoperirea cheltuielilor dispensabile, adica cele generate de lucruri pe care ti le doresti, insa de care nu ai neaparat nevoie. In aceasta categorie pot intra vacantele, cadourile, gadget-urile. Pentru orice face parte din lista de dorinte, incearca sa economisesti, nu sa imprumuti!

Institutiile care acorda credite pana la salariu nu impun conditii speciale in ceea ce priveste modul in care cheltui banii. Poti sa folosesti creditul asa cum iti doresti, fara restrictii, cat timp returnezi suma imprumutata pana la data scadenta. Astfel, poti privi informatiile de mai sus mai degraba ca pe niste recomandari, pentru ca tu sa iti gestionezi cat mai bine creditul.

Ca sa alegi cel mai avantajos credit pana la salariu este important, intai de toate, sa iti analizezi nevoile si sa iti pui urmatoarele intrebari:

Bineinteles, cel mai avantajos credit pana la salariu este cel care vine cu cele mai mici costuri.

Exista pe piata institutii financiare care acorda credite fara dobanda sau cu dobanda 0%. Cu alte cuvinte, vei plati la finalul perioadei de rambursare doar suma pe care ai imprumutat-o, fara dobanda sau alte costuri extra. Acest beneficiu este valabil in situatia in care te afli la primul imprumut (adica nu ai mai apelat serviciile unui animit creditor in trecut).

Este simplu – pentru ca vor sa isi mareasca portofoliul de clienti si sa ii loializeze pe cei existenti. Este, practic, o strategie prin care atrag consumatorii.

Atentie, insa! Ca sa beneficiezi de credit fara dobanda trebuie sa rambursezi imprumutul pana la data stabilita prin contract.

Refinantarea este un process prin care accesezi un nou credit (de regula in conditii mai avantajoase), cu scopul de a rambursa un credit pana la salariu, sau mai multe credite pe care le ai deja in derulare. Daca, spre exemplu, ai un credit pana la salariu si intampini dificultati cu plata acestuia, poti refinanta acel credit printr-un alt IFN.

Il poti privi ca pe un instrument care iti permite sa te redresezi financiar si sa eviti situatia nedorita de executare silita sau pierdere a bunurilor.

Nu iti recomandam sa refinantezi creditele pana la salariu decat daca acest lucru vine cu anumite avantaje (costuri mai reduse pentru tine) sau te ajuta sa eviti consecinte mai grave.

Ca sa iti fie mai usor, am pus cap la cap cele mai importante informatii pe care trebuie sa le cunosti despre creditul pana la salariu.

Poti sa accesezi un credit pana la salariu online, de pe site-ul creditorului, sau chiar telefonic, prin SMS. In cele mai multe cazuri nu va fi necesar sa te deplasezi la sediul IFN-ului.

Ca sa accesezi un credit pana la salariu ai nevoie doar de buletin si de o dovada a venitului (extras de cont/ talon de pensie/ adeverinta de salariu). Pe acestea le incarci online, in contul tau de client, iar creditorul le valideaza.

Creditele pana la salariu online au valori mici, de regula intre 100 si 4.000 lei. Ele au fost concepute astfel incat sa le poti rambursa fara probleme pana la salariul urmator.

Perioada maxima de rambursare a creditului pana la salariu este de 30-45 zile, in functie de institutia creditoare.

Dobanda pentru un credit pana la salariu este cuprinsa, de regula, intre 0% si 2% pe zi. Dobanzile se percep pe zi, si nu pe luna, intrucat perioada de rambursare poate fi si de cateva saptamani, sau chiar cateva zile.

Sunt IFN-uri care acorda credite pana la salariu chiar si persoanelor care au istoric negativ la Biroul de credit.

Creditul pana la salariu este aprobat rapid, chiar si in cateva ore. Cu cat mai corecta si completa este cererea ta de creditare, cu atat mai curand iti va fi validata solicitarea.

Creditul pana la salariu are conditii de acordare usor de indeplinit. Bineinteles, acestea difera in functie de institutia creditoare, dar in general poate accesa un credit pana la salariu orice persoana care:

Ca sa venim in ajutorul tau, iti descriem pas cu pas cum poti sa accesezi un credit pana la salariu. Este important sa stii ca procesul de aplicare poate fi diferit de la un IFN la altul. Noi iti vom explica etapele generale de care sa tii cont.

30

Minutes

Compara ofertele disponibile prin intermediul calculatorului Mr.Finance. Selecteaza suma pe care vrei sa o imprumuti si perioada, iar calculatorul nostru iti va afisa optiunile de creditare potrivite pentru tine.

Analizeaza cu atentie ofertele rezultate. Dupa alegerea optiunii preferate, vei fi redirectionat pe site-ul IFN-ului.

Una dintre institutiile care ofera credit pana la salariu este Credit Fix. Selecteaza suma pe care o doresti.

Nota: CreditFix ofera 0% dobanda la primul credit pentru sume pana la 2.000 lei

Completeaza formularul online de pe site-ul IFN-ului cu informatiile de baza: nume, prenume, adresa de e-mail, parola (necesara pentru crearea contului), CNP si alte informatii care iti sunt solicitate.

Incarci documentele solicitate de IFN (de regula, o fotografie a cartii de identitate, dovada venitului si extrasul de cont).

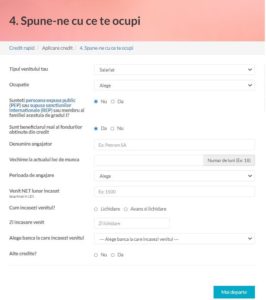

Cererea de creditare poate presupune furnizarea unor informatii cu privire la venit si sursa acestuia, numarul de persoane aflate in intretinere, numarul total al ratelor etc.

Reprezentantii IFN-ului examineaza cererea ta de credit si iti trimit un SMS sau un e-mail cu decizia, daca procesul a fost finalizat corect.

De regula, poti verifica statusul solicitarii tale in contul creat pe platforma IFN-ului, iar banii pot fi transferati in cateva ore de la aprobarea cererii.

In calculul unui credit pana la salariu vei tine cont de urmatoarele aspecte:

Pentru creditul pana la salariu cu dobanda 0, calculul este simplu: vei rambursa exact atat cat ai imprumutat.

Cu alte cuvinte, daca ai accesat un credit in valoare de 3.000 lei cu dobanda 0%, la sfarsitul perioadei de creditare vei plati doar suma imprumutata, adica 3.000 lei, fara alte costuri extra. Conditia, dupa cum iti spuneam anterior, este sa platesti imprumutul pana la data stabilita prin contract.

Exemplu de calcul pentru un credit pana la salariu cu dobanda 0

- Suma imprumutata: 3.000 lei

- Rata dobanzii: 0%

- Perioada de creditare: 30 zile

- Suma totala de rambursat: 3.000 lei

In cazul creditului pana la salariu cu dobanda standard, trebuie sa verifici care este rata dobanzii. Tine cont de faptul ca dobanda este fixa si se aplica pe zi! Dobanda standard este, de regula, intre 0,5% si 2% pe zi, in functie de institutia creditoare.

Dobanda se calculeaza dupa formula:

D (dobanda) = Valoarea creditului x Rata zilnica a dobanzii x Perioada de creditare

Exemplu de calcul credit cu dobanda 1.2%

- Valoare credit: 3.000 lei

- Perioada: 30 zile

- Rata dobanzii: 1.2% pe zi

Ca sa aflam valoarea dobanzii pentru acest exemplu, aplicam formula de mai sus.

Dobanda = 3.000 lei x 0.012 x 30 => 1.080 lei.

Pentru un credit pana la salariu in valoare de 3.000 lei, pe o perioada de 30 zile si cu o rata zilnica de 1.2% vei plati o dobanda de 1.080 lei, adica o suma totala de rambursat de 4.080 lei (suma imprumutata + dobanda).

Partea buna este ca cele mai multe IFN-uri au un calculator online disponibil pe site-ul lor, care te scuteste de calculele manuale. Este suficient sa setezi suma pe care vrei sa o imprumuti si perioada, iar calculatorul iti va arata care este valoarea totala de plata.

IFN-urile percep dobanda penalizatoare pentru fiecare zi de intarziere a platii. Este situatia cea mai putin dorita.

Dobanda se aplica pe zi si se adauga la dobanda curenta, astfel incat vei plati dobanda penalizatoare + dobanda curenta.

Evita pe cat posibil sa ajungi in aceasta situatie. Vei ajunge sa platesti sume foarte mari, ceea ce va duce in final la o supraindatorare.

Daca ai nevoie sa te documentezi mai mult despre creditul pana la salariu si alti termeni care poate inca iti sunt neclari, te invitam sa citesti informatiile pe care echipa Mrfinance.ro ti le pune la dispozitie, pe intelesul tau!

Creditele pana la salariu presupun un numar redus de acte. In general, vei avea nevoie de:

Pot fi solicitate si documente suplimentare, in functie de institutia creditoare. Chiar daca documentatia este mai redusa comparativ cu cea a bancilor, acest aspect nu face din creditul pana la salariu un produs usor de gestionat. Tocmai din acest motiv, incurajam creditarea responsabila, atent documentata.

Cele mai avantajoase sunt creditele pana la salariu cu dobanda 0.

Sunt cateva IFN-uri care ofera astfel de produse pentru clientii care acceseaza pentru prima data serviciile lor.

Ca sa beneficiezi de dobanda 0%, este important sa platesti imprumutul integral pana la data stabilita prin contract.

Am alcatuit pentru tine o lista cu cele mai avantajoase credite pana la salariu cu dobanda 0.

| IFN | Dobanda primul credit pana la salariu | Suma maxima de imprumut | Perioada |

| Credit Prime | 0% | 10.000 lei | 30 zile |

| Viva Credit | 0% | 3.000 lei | 30 zile |

| Hora Credit | 0% | 10.000 lei | 30 zile |

| Ferratum | 0% | 10.000 lei | 30 zile |

Unul dintre aspctele cele mai importante atunci cand analizam ofertele de credite, este dobanda pe care va trebui sa o platim. De cele mai multe ori, IFN-urile percep o rata a dobanzii zilnice.

Mai jos am analiza ofertele de la cele mai importante IFN-uri din Romania in functie de dobanda zilnica pe care o percep.

Astfel, putem oberva ca cea mai mica dobanda o percep:

Se intampla uneori sa ai nevoie de bani foarte rapid pentru acoperirea unor cheltuieli urgente.

Mai jos am analizat ofertele de credite rapide care sunt aprobate cel mai rapid.

Astfel, putem observa ca Ocean Credit si Credius au cel mai scurt timp de aprobare in cazul in care aplici pentru un credit rapid. In cazul Ocean Credit poti accesa pana la 9000 RON, iar la Credius suma maxima care poate fi accesata este de 50.250 RON.

De asemnea, Credius percepe si una dintre cele mai mici dobanzi dintre IFN-urile analizate.

De remarcat este faptul ca acesta este timpul in care imprumutul poate fi aprobat daca au fost indeplinite toate conditiile. Acest lucru nu inseamna ca o sa si primesti banii pe card in 1, 5 sau 15 min. Acest proces poate fi mai indelungat, in functie de banca pe care o folosesti si momentul in care ai solicitat creditul.

Piata IFN-urilor este una competitiva, cu multe oferte. Ca sa alegi cea mai buna varianta pentru tine, este important sa culegi si sa compari ofertele disponibile.

Venim in ajutorul tau cu un exemplu de comparatie, ca sa iti fie mai usor. Urmareste tabelul de mai jos!

| Institutia Financiara Nebancara | Valoare Credit | Dobanda pe zi | Comisioane | Total de rambursat (perioada de 30 de zile) |

|---|---|---|---|---|

| Viaconto | 500 lei | 1% | Comision analiza dosar- 55 lei | 705 lei |

| Credit Prime | 500 lei | 0.99% | Nu are comisioane | 549.5 lei |

Desi dobanda Viaconto este la fel cu cea a lui Credit Prime, acestia percep si comision de analiza al dosarului, ceea ce face ca imprumutul tau sa fie mai scump decat in cazul imprumutului Credit Prime, cu dobanda mai mare.

*Exemplul este unul orientativ, doar pentru a putea face diferenta. Pentru date si sume exacte este recomandat sa accesezi platformele IFN-urilor sau sa contactezi un reprezentant.

Vă informăm că acest site culege date cu caracter personal și utilizează cookies. Pentru informarea completă, vă recomandăm să citiți Politica de Prelucrare a Datelor cu Caracter Personal Politica GDPR Mr. Finance precum și Politica de utilizare a cookies-urilor. Vezi mai mult detalii